Ипотеку не только нужно вовремя оплачивать, но и уметь ею правильно управлять. Ведь при грамотном подходе вы сможете значительно сократить долговую нагрузку и переплатить банку намного меньше, чем предполагается договором. Нехитрые манипуляции, доступные большинству плательщиков, позволяют сэкономить сотни тысяч рублей. Совместно с экспертами ипотечного департамента федеральной компании «Этажи» мы разобрались, что выгоднее: потратить время и деньги на рефинансирование ипотеки или сосредоточиться на досрочном ее погашении.

Процентное пике, или выгода рефинансирования

Согласно статистике, более половины квартир в современной России приобретается с привлечением заемных средств. И если курс государства на удешевление жилищных кредитов останется неизменным, доля ипотек на рынке недвижимости будет только расти. Падение ставок, которое мы наблюдаем в последние годы, смело можно назвать беспрецедентным.

Всего 5-7 лет назад кредиты на покупку квартир россиянам выдавали в среднем под 12-15% годовых. Сегодня же эти займы можно рефинансировать под 8-9% (и это без учета льготных программ для семей с детьми, в которых ставка может быть ниже 5%). Новую ипотеку сейчас также можно взять под немыслимые ранее 6,5%.

Но если продавать уже обжитую недвижимость и начинать все с нуля решатся не многие, то задуматься об уменьшении долговой нагрузки за счет рефинансирования ипотеки стоит всем «старым» заемщикам. Несмотря на то, что этот инструмент доступен клиентам уже давно, воспользовалась им пока что лишь небольшая часть россиян.

«К сожалению, процент тех, кто реально разбирается в ипотеке и умеет производить правильные расчеты в нашей стране невелик. Порой к нам обращаются за рефинансированием ипотечных кредитов, оформленных еще под 13-14 процентов, в том время, как ставка давно уже снизилась до 8,5 процентов и когда мы производим расчет, сколько денежных средств теряет заемщик при такой разнице ставок, многих порядок цифр просто шокирует», — рассказывает заместитель руководителя ипотечного департамента федеральной компании «Этажи» Татьяна Решетникова.

По сути, рефинансирование — это программа кредитования, которая позволяет полностью или частично погасить уже имеющийся кредит за счет оформления нового займа на более выгодных условиях: с изменением срока, суммы кредитования или размера ежемесячных платежей

«Рефинансирование актуально, если остаток по кредиту составляет более 500 тысяч рублей, а разница в действующей и новой ставке более 1 процента. Также есть смысл задуматься о рефинансировании тем, у кого срок кредита от 10 лет и более, в таких случаях даже при разнице в ставках в 0,5% экономия может быть весьма существенной», — отмечает Татьяна Решетникова.

В качестве примера возьмем ипотечный кредит с остатком задолженности в 1 000 000 рублей и сроком погашения в 10 лет, выданный под 10,5% годовых. Рефинансировать его мы будем под 8,5% при сохранении срока выплат.

Как мы видим, уменьшение ставки всего на 2% позволяет заемщику сэкономить более 100 тысяч рублей. В этих расчетах мы не учитывали неизбежные при оформлении нового кредита расходы, но даже за их вычетом экономия получается весьма приличной.

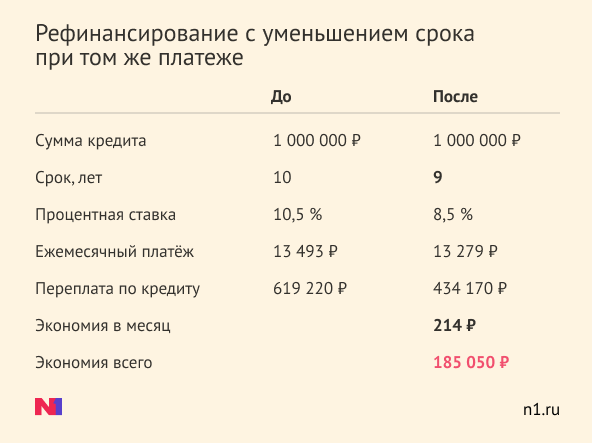

Второй вариант рефинансирования — уменьшение не только процентной ставки, но и срока погашения ипотеки. Вот что получается, если новый заем на тот же миллион рублей мы возьмем под 8,5% на 9 лет. Обратите внимание, что при этом ежемесячный платеж сохраняется на том же уровне.

В итоге заемщик выигрывает даже больше, чем в первом варианте. Это происходит за счет того, что он выплачивает долг быстрее и процентов на него набегает меньше.

Кому и почем: условия рефинансирования

Нетрудно догадаться, что к претендентам на рефинансирование ипотеки банки предъявляют определенные требования, и рассчитывать на положительное решение могут лишь те, кто им соответствует.

«При рефинансировании банк оценивает заемщика и объект недвижимости, как и при выдаче обычной ипотеки, поэтому для запуска процедуры потребуется собрать полный пакет документов, аналогичный тому, что предоставляется при покупке квартиры», — рассказала Татьяна Решетникова.

Итак, подсчитаем примерные расходы на рефинансирование действующей ипотеки:

- Оценка квартиры: 2700-3500 рублей.

- Оплата страховки: до 1% от суммы кредита (но зато можно вернуть неиспользованную часть от страховки прежнего займа).

- Оплата справок по кредиту и прочих сопутствующих расходов: до 1000 рублей.

- Нотариальное заверение договора ипотеки, если квартира в общедолевой собственности у семьи с несовершеннолетними детьми: 10-15000 рублей.

«На самом деле, рефинансирование имеет целый ряд нюансов, от которых зависит получаемый в итоге эффект. — объяснила Татьяна Решетникова, — Например, планирует заемщик платить строго по графику или погасить ипотеку значительно раньше срока. Важно и то, каков размер остатка — банки неохотно идут на рефинансирование ипотеки, если сумма долга ниже 500 тысяч рублей».

С гораздо большим желанием кредиторы предлагают третий вариант рефинансирования — с увеличением суммы кредита. Его выгодно использовать, когда вам нужны дополнительные деньги: на ремонт в квартире или погашение других имеющихся займов. Экономию за счет снижения ставки можно получить только в таком случае. Если же кроме ипотеки долгов/потребностей у вас нет, этот вариант лишается смысла.

При всем этом нужно учитывать, что при проведении рефинансирования есть ряд подводных камней. Например, проведя эту процедуру с увеличением суммы кредита, вы не сможете продолжить получать налоговый вычет с процентов по ипотеке.

Как мы уже говорили, у каждого банка свои условия, и касается это не только «цифр» ипотеки, но и того, как именно шло ее погашение.

Вот перечень наиболее частых затруднений:

- наличие просрочек по действующей ипотеке или иным кредитам;

- оформление в последние 12 месяцев реструктуризации, платежных каникул;

- подписание дополнительных соглашений к кредитному договору, в том числе по снижению ставки;

- использование при покупке квартиры субсидий, которые предполагают выделение доли несовершеннолетним (речь как о первоначальном взносе, так и о последующем погашении кредита);

- наличие неузаконенной перепланировки или других уникальных особенностей объекта, которые ограничивают выбор банков;

- продажа/передача закладной в другую кредитную организацию (банк вправе это сделать без вашего согласия, но обязан письменно об этом уведомить);

- снижение рыночной стоимости залогового объекта.

По словам Татьяны Решетниковой, все эти факторы усложняют процесс оформления рефинансирования и сокращают выбор, но не являются непреодолимыми препятствиями: банков много и при желании всегда можно подобрать подходящий под конкретную ситуацию вариант.

А вот согласие вашего кредитора на возможность рефинансирования не влияет, однако от этого зависит выбор схемы сделки. Если первый банк согласен, рефинансирование пройдет быстрее. Но чаще заемщики все же получают отказ, поэтому ряд банков даже не запрашивает эту информацию, а сразу действует по «отказной» схеме, что экономит от 2 недель до месяца при сборе документов.

Рефинансирование vs частичное досрочное погашение: еще немного цифр

Как мы уже увидели, рефинансирование ипотеки требует от заемщика определенных (и зачастую немаленьких) расходов. А что если те же самые деньги пустить на частично-досрочное погашение кредита по действующей процентной ставке, но с сокращением срока кредитования или уменьшением ежемесячного платежа? Безусловно, это тоже даст определенную экономию, а еще избавит от бумажной волокиты. Но при каких условиях выгода будет меньше, чем от рефинансирования, а при каких больше?

Здесь все достаточно индивидуально, но общий принцип таков: ЧДП может быть выгоднее рефинансирования, если оно осуществляется на регулярной основе. Но прежде чем начать переплачивать, нужно определить реальный срок за который вы можете погасить оставшийся долг, если ничего не меняете (в этом вам помогут специальные калькуляторы). Например, может получиться, что по графику вам платить еще 12 лет, но с дополнительными суммами вы сможете закрыть кредит за 5 лет.

Далее, имеет значение то, на сколько вы можете уменьшить текущую ставку при рефинансировании. Сейчас средняя ставка — 8,5%, и если у вас кредит на 1% дороже, то имеет смысл рефинансировать его при любой сумме остатка более 500 тысяч рублей. В длительной перспективе это даст очень хорошую экономию, которую потом можно увеличить за счет частично-досрочного погашения нового кредита. Если же текущая ставка и так находится на приемлемом по современным меркам уровне, можно выбрать тактику частичного погашения.

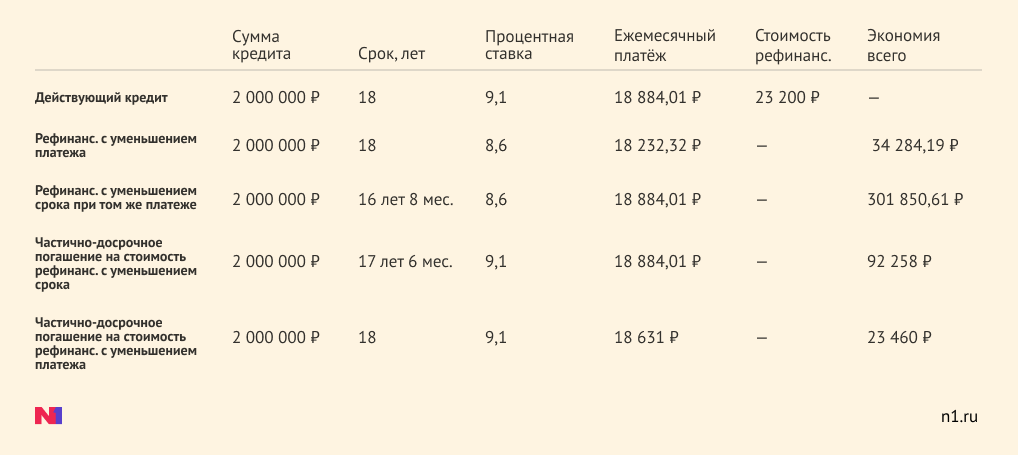

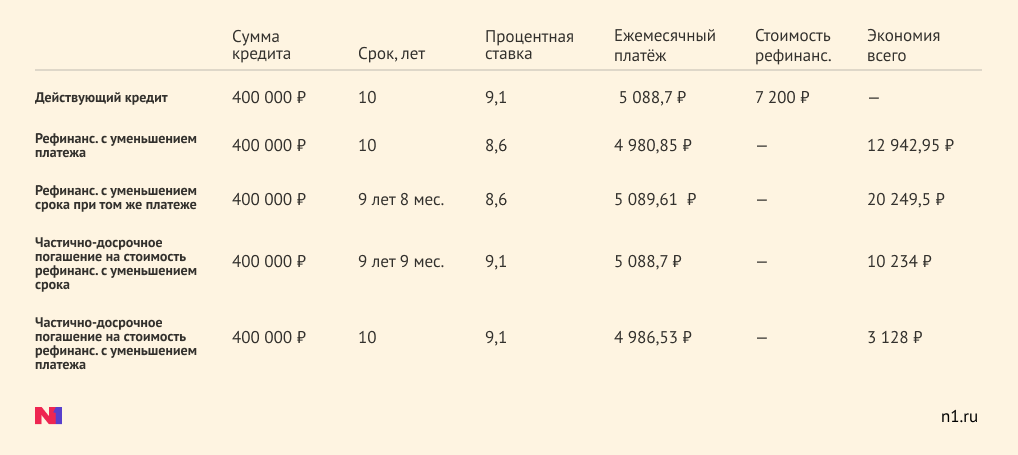

Чтобы не быть голословными, мы попросили экспертов «Этажей» посчитать, сколько можно сэкономить при различных манипуляциях с ипотекой, и вот что из этого вышло:

Обратите внимание, что сумма экономии в этих таблицах рассчитана для случая, когда заемщик выплачивает кредит строго по графику, а частично-досрочное погашение из последней графы — однократное. На самом деле этот инструмент управления кредитной нагрузкой тоже достаточно вариативен, и экономии от его регулярного применения мы посвятим одну из следующих публикаций.

Подсчитать выгоду от разных вариантов рефинансирования для своей ипотеки вы можете самостоятельно, используя интернет-калькуляторы (например, этот). Но чтобы не прогадать, специалисты все же рекомендуют обращаться к ипотечным брокерам, которые смогут подобрать наиболее выгодный для вас вариант.